1 月份,全球显示器面板市场价格呈现整体持稳、局部上涨的格局,核心驱动主要是淡季背景下供需结构变化、上游成本传导与产能挤占共同作用的结果。需求端来看,1月份虽处传统淡季,但淡季不淡特征凸显,一方面TV 面板涨价传导及显示器面板涨价预期推动成本敏感型客群加大备货,另一方面部分主力品牌低库存带来一定的补库动力,叠加存储、IC 等上游材料涨价,头部品牌为规避成本与缺货风险加码采购,共同推动1 月面板需求依旧稳健。供应端则呈现明显的结构性紧张趋势,海外 LCD 产能收缩的同时,叠加TV&中小尺寸应用的需求前置,持续挤占 G8.x 产线的显示器产能,使得显示器面板(尤其是 IPS 面板)产能供应结构性紧张问题愈发凸显;同时供应侧集中度持续提升,面板厂受长期低盈利和上游材料涨价的双重成本压力,涨价诉求愈发强烈。

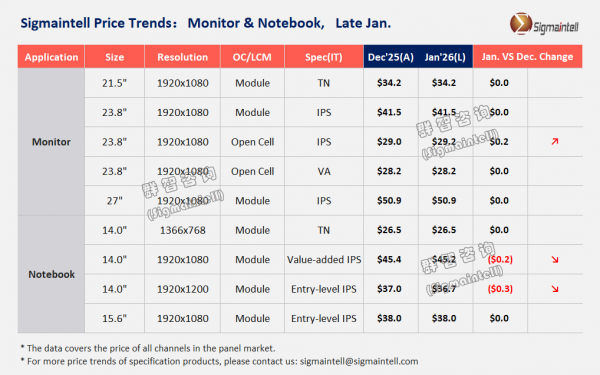

综合供需两端,#群智咨询(Sigmaintell)预测,1 月份 Monitor LCM 面板价格将整体保持稳定,入门级FHD IPS OC 面板或将迎来小幅上涨。

21.5"FHD,1月 Open cell & LCM 主流面板价格环比持平;

23.8"FHD,1月 IPS Open cell 主流面板价格环比上涨$0.2,LCM主流面板价格环比持平;

27"FHD,1月 IPS Open cell主流面板价格环比上涨$0.2,LCM主流面板价格环比持平。

1月份,全球笔记本电脑面板市场价格下行态势进一步加剧,整体呈现降幅扩大、细分市场表现分化的格局。需求端,受存储价格涨幅超预期、供应持续趋紧的影响,品牌端面临严峻的成本与利润压力,对面板降价诉求愈加强烈。供应端,笔记本面板赛道的行业竞争持续加剧,成为各面板厂商重点布局的核心应用领域,该品类在 G8.x 产线中依旧占据较高的产能分配优先级,市场整体供应维持相对宽松态势。

综合供需两端来看,当前市场供过于求的背景将进一步加剧面板价格的下行压力。#群智咨询(Sigmaintell)预测,1 月份全球笔记本电脑面板主流细分市场的价格竞争将进一步加剧。面板价格表现如下:

低端HD TN:1月主流TN LCM均价预计持平;

IPS FHD&FHD+产品,1月 16:9 主流规格面板价格小幅下跌$0.2;16:10主流规格面板价格小幅下跌$0.3;中高阶规格面板价格则继续呈分化态势。

发布日期:2026-01-28 来源:群智咨询(Sigmaintell)2025年全球氧化物LCD显示器面板出货量约将达到1260万片,市场渗透率约7.8%,预计到2030年全球氧化物LCD显示器面板出货量将突破1850万片,市场渗透率达11.6%。

全球氧化物产能储备从2024年的约342 Ksheet/月预计增长至2026年的425 Ksheet/月,虽然氧化物产能储备丰富,但整体产能利用率仍处于约60%的较低水平,其中显示器产能占比仅约10%。

2025年全球智能手机出货量约 11.9亿部,同比微增 0.8%;国内市场出货量约 2.8 亿部,同比微增 0.3%

2025年第三季度国内智能手机出货量约为 6800万部,同比下降1.0%

2025年第三季度全球智能手机出货量约为3.1亿部,同比增长2.4%;国内智能手机出货量约为 6800万部,同比下降1.0%

2025年第二季度,全球平板面板市场出货总量达到 7,590 万片,同比增长14%。在整体市场上行的背景下,面板厂之间的竞争格局也出现了显著变化,份额集中度虽保持高位,但头部厂商表现分化明显。

2025年第二季度全球平板面板出货量达到 7,590 万片,不仅环比增长约9%,更同比大幅提升 14%,创下过去三年来的单季最高出货纪录。综合2025年初上半年来看,全球平板面板出货同比增加16%。

2026年全球Low CTE玻纤布总供应量预计将达650万㎡,同比增长26%,但日本主导的<3ppm尖端材料仍占78%。

2024年全球OLED终端材料营收格局中,海外厂商依然占据主导地位,前七大厂商合计市占率高达77%。但值得注意的是,中国大陆材料企业正在快速崛起,其全球终端材料市场占有率已由2022年的1%跃升至2024年的11%,呈现出强劲追赶态势。相较而言,韩国、美国、德国、日本等传统强国虽仍掌握高份额,但增速趋缓。

2024年中国厂商在全球OLED前端材料市场的市占率已达65%,年销售额突破27亿元人民币。这一成绩不仅体现了国产材料在性能、稳定性与成本控制方面的全面进步,也标志着中国企业正在从全球OLED产业链的“参与者”向“关键驱动者”转型。

2024年,中国市场OLED有机材料(包括OLED终端材料、OLED前端材料)市场规模约为57亿元,同比大幅提升31%。如此显著的增速,一方面源于,国内OLED面板产业链持续扩张,直接带动了上游有机材料的采购需求。另一方面,终端品牌对显示品质要求不断提高,加速了OLED在中高端智能终端中的渗透率,进一步扩大了市场体量。

2024 年,全球 OLED 显示面板出货面积跃升至约1800 万平方米,较上年同比增长36%。这一显著增长,不仅凸显 OLED 在显示技术竞争中的优势地位,更反映出市场需求的快速升级。与传统 LCD 面板增长缓慢形成鲜明对比,OLED 以其自发光、高对比度、超薄等特性,广泛应用于高端智能手机、电视等领域,驱动市场份额稳步扩张。

尽管二季度市场仍有对等关税豁免期的有利因素,但全球笔电面板的增长速度将明显减缓:在保守状态下,Q2大盘同比增速将迅速滑至1%;在积极状态下,大盘同比增幅也仅有5%。

OLED技术凭借其优势获得了更多汽车品牌的青睐,群智咨询(Sigmaintell)的最新统计数据显示,全球出货量达约260万片,同比增长超过一倍;Mini LED作为新兴技术在中高端车型中崭露头角,出货量约为120万片,同比增长41.2%。

车载显示面板技术将继续呈现多元化,且快速发展的局面,预计2025年全球车载显示面板出货数量将维持5.4%高速增长,达到2.5亿片

中国大陆面板厂商车载显示面板出货占全球市场份额的 51.7%,首超半数,不断打破原有市场竞争态势,成为推动行业发展的重要力量。同时,国际老牌厂商也凭借技术和品牌优势,在市场中坚守阵地,与中国大陆厂商展开激烈角逐。

2024年,全球车载显示面板出货量达到 2.3亿片,同比增长8.5%

2024年第四季度,平板面板出货量达到了6200万片,相较于2023年同期的5400万片,实现了显著的16%同比增长。